于丽娜律师在本篇文章中就私募基金业务的常见问题,包括卖方机构在推介和销售私募基金产品中,未尽适当性义务的法律后果和如何履行适当性义务等问题及实务操作进行了分享。

最近几年,投资者与私募基金管理人、销售机构之间关于私募基金产品推介相关的纠纷日益增多。比如,投资者A在销售机构B的推荐下,购买私募基金产品C后,未取得预期的投资收益或者产生一定投资损失,发现该产品的风险收益情况本身与销售机构在推介中所描述或者与投资者所理解的存在不一致,投资者与销售机构、私募基金管理人的争议焦点往往是销售机构、私募基金管理人在私募基金产品推介过程中是否履行了适当性义务。

3、如何将合适的产品推介给合适的投资人?

4、通过第三方进行代销、对专业投资者进行差异化安排需要注意什么?

根据《全国法院民商事审判工作会议纪要》(即《九民纪要》)的规定1,适当性义务是指卖方机构在向金融消费者推介、销售高风险等级金融产品的过程中,必须履行的了解客户、了解产品、将适当的产品销售给适合的金融消费者等义务。简而言之,适当性义务指,销售机构应当把将适当的产品销售给适合的投资者。适当性义务本质上属于私募基金管理人、销售机构的合同义务。

根据相关法律规定和司法实践,如果卖方机构未尽适当性义务,投资者可以选择请求金融产品的发行人(即私募基金管理人)或销售者(私募基金管理人或者第三方代销机构)(以下合称“卖方机构”)承担赔偿责任,金融产品的发行人或销售者一般需要根据其过错程度承担对投资者实际损失的赔偿责任。投资者的实际损失为损失的本金和利息,利息一般按照存款基准利率计算。如卖方机构的行为构成欺诈的,对主张的利息损失可以参考合同中的预期收益率等约定或按照贷款市场报价利率计算。

在司法实践中,法院的关注核心是“卖者是否尽责”。因此,本文接下来讨论的是如何实现卖者尽责。

根据《私募投资基金监督管理暂行办法》2,私募基金应当向合格投资者募集。因此,销售机构应当确保接受推介私募基金产品的对象是合格投资者。

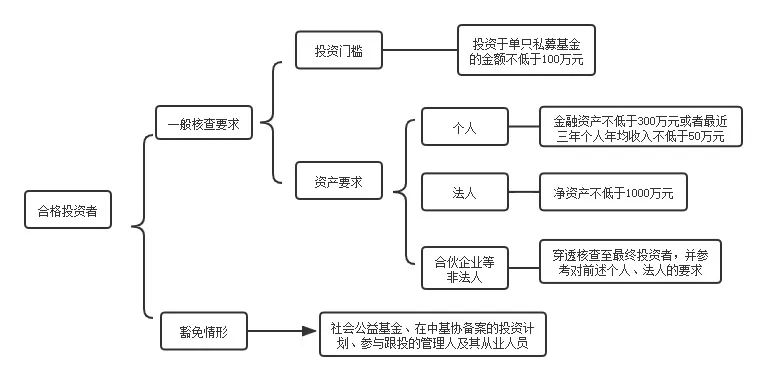

对于合格投资者的判断标准一般包括投资门槛和资产要求。对于属于豁免情形之一的,视为合格投资者,免予进一步核查。具体如下:

注:前述对个人的资产要求根据2014年8月《私募投资基金监督管理暂行办法》第十二条的规定,与2022年1月1日起实施的《资管新规》有一定差异。

另外,在实务中,需要注意涉及双GP或多GP的私募基金设计中,非基金管理人的GP仍应当符合前述合格投资者的要求。

根据《私募投资基金监督管理暂行办法》等相关规定3,卖方机构包括私募基金管理人自行销售或者第三方代销机构,在推介过程中的义务包括:

通过应当采取问卷调查等方式,对投资者的风险识别能力和风险承担能力进行评估,审核合格投资者的证明材料,并由投资者书面承诺符合合格投资者条件。

应当自行或者委托第三方机构对私募基金进行风险评级。

首先,应当依法披露基金信息,告知投资者的相关权利,重点揭示私募基金风险。其次,应当制作风险揭示书,由投资者签字确认。根据《九民纪要》的规定,如卖方机构简单地以金融消费者手写了诸如“本人明确知悉可能存在本金损失风险”等内容主张其已经履行了告知说明义务,人民法院不予支持。

卖方机构对产品与投资人进行匹配,然后将合适的产品推介给合适的投资人。

根据相关法律法规和司法判例,在实务操作中,建议注意以下几点:

在实务中,出于渠道或者部分业务外包的考虑,私募基金管理人通过第三方机构(如银行或证券公司的分支机构、营业部)进行代销的情形较为普遍。

如前所述,金融消费者可以选择请求金融产品的发行人或销售者承担赔偿责任,所以,对于管理人而言,委托第三方机构进行代销并非就可高枕无忧。从风险控制和明晰责任的角度,建议:

从私募基金管理人角度,建立和完善销售授权制度,明确代理销售机构的准入标准和程序;在代销合同中明确界定双方的权利与义务,明确相关风险的承担责任和转移方式;制定并告知代销方所委托产品的适当性管理标准和要求。

从代销机构角度,建立相应的内部审批和风险控制程序;对管理人和产品开展尽职调查;在代销合同中约定要求委托方提供的信息,包括适当性义务相关标准和要求等;在总部、分支机构及营业部层面落实执行适当性义务。

除此之外,通过第三方机构进行代销的,除应当符合私募基金推介、销售的相关法律规定,仍需遵守第三方机构(如银行或证券公司)关于代销基金(理财)产品的相关法律规定。

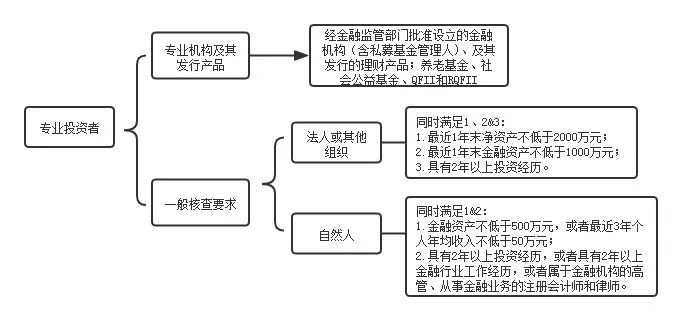

根据《证券期货投资者适当性管理办法》4等规定,投资者分为两种:普通投资者和专业投资者,在实务中,销售机构在履行适当性义务方面可以采用差异化的安排。专业投资者的判断标准如下:

经过销售机构对于专业投资者的评估和认定,销售机构对专业投资者在适当性义务包括风险揭示、信息通知和适当性义务匹配等方面,可以采用更灵活、方便的差异化安排。在司法实践中,由于专业投资者具备相当的风险认知能力和风险承受能力,对于专业投资者的推介,相较于普通投资者,法院的容忍度更高。

除此之外,应当注意区别专业投资者与具有专业知识的投资者。根据相关司法判例5,具有专业知识的投资者是指具备一定投资经历、或具备一定金融知识的投资者,但具有专业知识的投资者不必然视为专业投资者。因此,除非经过专业投资者的认定,对于具有专业知识的投资者,卖方机构仍需按照普通投资者的标准和要求履行适当性义务。

最后,由于历史原因,我国广大投资者对于投资风险的意识较为薄弱,往往存在“刚性兑付”的固有想法,另外,普通投资者对自身的风险认知能力和风险承受能力、产品的投资风险往往并不清楚,适当性义务的初衷系减少买卖双方之间的信息不对称并加强对投资者利益的保护。随着《九民纪要》的公布,关于适当性义务相关案例的审判思路日渐清晰和统一,适当性义务已然成为悬在卖方机构头上的一柄达摩克里斯之剑。笔者希望,一方面卖方机构通过进一步加强自身合规建设、切实履行适当性义务和降低自身合规风险,另一方面有关部门和机构进一步加强对投资者的教育,真正实现“卖者尽责、买者自负”的市场环境。

注释及参考文献:

1、《九民纪要》第72条之规定。

2、《私募投资基金监督管理暂行办法》第十一条之规定。

3、《私募投资基金监督管理暂行办法》第十六条、第十七条,《私募投资基金募集行为管理办法》第二十三条、第二十六条。

4、《私募投资基金监督管理暂行办法》第十二条、《证券期货投资者适当性管理办法》第七条和第八条。

5、相关案例:(2018)京01民终8761号。