第二类限制性股票激励计划自科创板引入后,因其具有的各方面优势而迅速受到科创板及创业板上市公司的欢迎,目前已披露的上司公司股票激励计划中,相当多的公司选择了此种激励方式。而在现有法律法规尚无明确规定情形下,确定第二类限制性股票激励计划的授予日是否应遵循相关法规规定的禁止期间,从目前交易所的自律规则及上市公司已披露的激励计划来看,尚未达成一致意见。本文就该问题展开讨论。

按照《上市规则》的规定,“激励对象按照股权激励计划规定的条件,获得的转让等部分权利受到限制的本公司股票”即为通常所说的第一类限制性股票,而“符合股权激励计划授予条件的激励对象,在满足相应获益条件后分次获得并登记的本公司股票。”即为第二类限制性股票。

区别于第一类限制性股票一次授予激励对象,第二类限制股票激励方式的一个显著特点即为在激励对象满足既定条件时,上市公司可分批次将股票授予给激励对象,而在满足既定条件后,各批次授予的股票在规定的归属日到期时再登记给激励对象。这种分批授予,且具有授予日与归属日分离设置的股票激励方式目前已成为上市公司选择的主要的股票激励方式。

自2019年3月发布的《科创板股票上市规则》及2020年12月新修订的《创业板股票上市规则》(以下合成“《上市规则》”或各自名称)正式确立上市公司可采用第二类限制性股票作为股票激励方式以来,第二类限制性股票因其较期权及第一类限制性股票更大的定价折扣,灵活的出资及授予、归属时间安排等优势获得绝大部分科创板及创业板上市公司的青睐。

截至2021年4月,科创板至少85家已披露股票激励计划公告的上市公司,全部选择了第二类限制性股票作为股票激励计划的激励方式或与其他激励方式作为组合使用,而创业板自2020年6月份注册制改革制度落地以来,更是先行先试推出第二类限制性股票激励方式,截至2020年底,在103家已披露股票激励计划的上市公司中,有61家选择使用第二类限制性股票作为激励方式,覆盖率近60%(数据来源:证券时报)。

按照《上市公司股权激励管理办法》(以下简称“《管理办法》”)和《创业板上市公司业务办理指南第5号——股权激励》(以下简称“《股权激励业务指南》的规定,授予日是指上市公司向激励对象授予限制性股票、股票期权的日期。归属日则是指限制性股票激励对象满足获益条件后,获授股票完成登记的日期。

《管理办法》第十六条规定,相关法律、行政法规、部门规章对上市公司董事、高级管理人员买卖本公司股票的期间有限制的,上市公司不得在相关限制期间内向激励对象授出限制性股票,激励对象也不得行使权益。按照该规定,上市公司在制定股票激励计划时须明确不得授予激励对象限制性股票的情形。而对于第二类限制性股票,因其具有授予日和归属日两个时间节点,虽然在授予日作出授予激励对象股票的意思表示,但实际将股票登记在激励对象账户名下的日期为归属日,目前对于归属日必须遵守限制性规定并无异议,但对于授予日是否也要受到前述规定的限制,尚未明确。

从目前已经披露的激励计划来看,既有明确规定了不得作为授予日期间的激励计划,也有未明确规定该禁止期间的激励计划。目前已披露的激励计划中授予日有窗口期禁止交易限制的相关表述大致如下(各公司表述大致相同,细节描述有区别):“授予日在本激励计划经公司股东大会审议通过后由董事会确定,授予日必须为交易日。公司需在股东大会审议通过后60日内授予限制性股票并完成公告。

授予日不得为下列区间日:

1、公司定期报告公告前30日内,因特殊原因推迟定期报告公告日期的,自原预约公告日前30日起算,至公告前1日;

2、公司业绩预告、业绩快报公告前10日内;

3、自可能对公司股票及其衍生品种交易价格产生较大影响的重大事件发生之日或者进入决策程序之日,至依法披露后2个交易日内;

4、中国证监会及证券交易所规定的其它时间”。

这个表述与归属日的限制性规定相同,意味着公司对于授予日和归属日应满足的条件,遵循了同样的标准。而没有此类限制规定的激励计划通常仅表述为“授予日在本激励计划经公司股东大会审议通过后由公司董事会确定,授予日必须为交易日”。

1. 法律规定解读

《管理办法》)第十六条明确了上市公司不得授予限制性股票以及激励对象不得行使权益的禁止性期间,从上市公司披露的激励计划表述不难发现,该禁止性期间直接对应的即为《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理规则》(以下简称“《股份变动管理规则》”)第十三条关于上市公司董事、高级管理人员不得买卖本公司股票的期间,及通常所说的禁止董监高买卖交易的“窗口期”。

该条规定上市公司董事、监事和高级管理人员在下列期间不得买卖本公司股票:

(一)上市公司定期报告公告前30日内;

(二)上市公司业绩预告、业绩快报公告前10日内;

(三)自可能对本公司股票交易价格产生重大影响的重大事项发生之日或在决策过程中,至依法披露后2个交易日内;

(四)证券交易所规定的其他期间。

为指导上市公司办理该类业务,深交所出台的《股权激励业务指南》对限制性股票激励计划业务制定了详细的办理指引,其中对于《管理办法》第十六条,深交所在两处分别细化规定:

(1)上市公司授予第二类限制性股票的,应当在股权激励计划经股东大会审议通过后60日内(有获授权益条件的,自条件成就日起算)授出权益并公告。上市公司不得在相关法律、行政法规、部门规章、本所规则规定的禁止上市公司董事、高级管理人员买卖本公司股票期间向激励对象授予限制性股票。上市公司不得授出权益的期间不计入前述规定的60日期限内。

(2)股权激励限制性股票归属日不得在相关法律、行政法规、部门规章、本所规则规定的禁止上市公司董事、高级管理人员买卖本公司股票期间内。而上交所发布的《科创板上市公司信息披露业务指南第4号——股权激励信息披露》则并无前述细化规定。

按照《管理办法》的立法本意,授予激励对象限制性股票及激励对象行使权益的法律性质为买卖公司股票,《管理办法》作此规定的原因在于,因其实质为激励对象购买公司的股票,而该等激励对象通常为上市公司的董监高或核心员工,如果对其授予股票的行为不加以限制,即可能发生激励对象利用自己掌握或知悉的内幕信息,选择有利于己的时机实施授予行为,从而危害上市公司和投资者利益。因此应该遵守有关禁止买卖交易上市公司股票期间的规定。

《管理办法》将不得授予股票的禁止性规定直接引申到了《股份变动管理规则》,使得限制性股票的授予直接受到董监高禁止交易窗口期的限制。由此出现了部分公司在制定第二类限制性股票激励计划时,明确授予日不得为禁止交易窗口期。那么,对于第二类限制性股票激励计划在授予日对激励对象作出授予股票的决定,是否应算作前述规定的授予行为呢?

本文的理解是授予日作出授予决定并非实质上的授予行为。其关键原因在于,第二类限制性股票激励计划在授予日作出授予决定时,股票并未真正的过户登记至激励对象名下,而是直到等待期届满至归属日,激励对象完成激励计划所列的考核指标,限制性股票满足归属条件时,激励对象才有权真正出资购买此前授予的股票,该等股票至此才可登记至激励对象的名下,也就是说该激励计划中激励对象取得股票的行为实质是发生在归属日,归属日的归属行为才是具有买卖交易本质的授予行为。这也是第二类限制性股票与第一类限制性股票一次性授予给激励对象最大的区别,如果将第二类限制性股票授予日也算作授予行为进而加以限制,事实上是抹杀了《上市规则》所确立的两种限制性股票激励方式的不同,附随授予日后的等待期考核及归属日和归属条件的设置就无实质性意义,第二类限制性股票就变成了几次第一类限制性股票的叠加行为,这显然背离了此类股票激励方式的本质和立法者的本意。

2. 实操案例分析

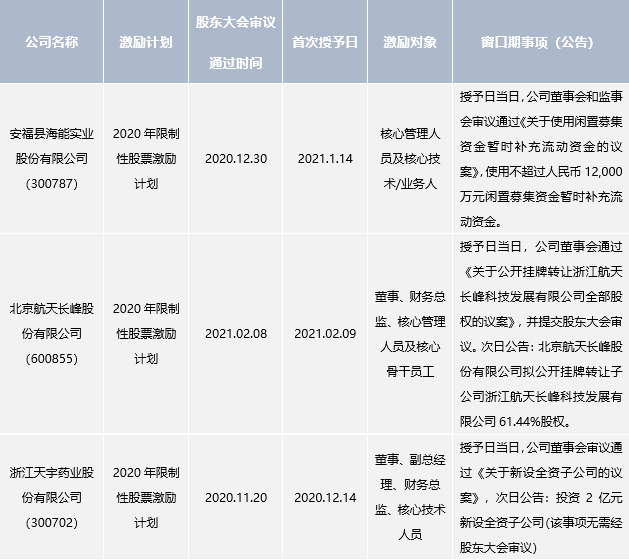

查阅部分上市公司披露的股票激励计划及其他公告可见,激励计划不论是否列明禁止交易窗口期区间,按照上市公司确认的授予日计算的区间内,绝大部分公司未见披露《股份变动管理规则》第十三条规定的事项,这意味着该等上市公司事实上也遵循授予日不得为禁止交易窗口期的自我约束。但是,亦有部分上市公司虽然激励计划中列明了窗口期内不得为授予日的规定,但仍存在将授予日确定在窗口期内,甚至董事会同日审议通过重大事件相关议案,同时将该日确定为授予日,具体如下三个案例:

上述三家公司在授予日当日董事会均审议通过了可能对公司股票价格产生较大影响的议案,并于次日公布。如果授予日应受到禁止交易窗口期限制的话,那么这三家公司的行为即违反了《股份变动管理规则》第十三条第(三)项的规定。但查阅几家公司的公告,并未见交易所及监管部门针对该事项对公司作出监管问询及处罚,这也基本表明,监管机构对授予日是否受禁止交易窗口期的限制持否定态度。

此外,部分上市公司股票激励计划采用的是第一类和第二类限制性股票激励计划组合的方式,如英飞特电子(300582)和天舟文化(300148),查阅其激励计划可以看到,其在第一类限制性股票激励方案中明确规定授予日不得为禁止交易窗口期,而在第二类限制性股票激励方案中,仅就归属日明确规定了禁止区间,而授予日并无此类规定。同时,查阅部分采用第一类限制性股票作为激励方式的计划发现,其均在授予日部分明确规定了不得授予股票的期间。此外,对比早期和最新公告的激励计划,授予日有禁止期间的第二类限制性股票激励计划数量呈减少趋势。自科创板2019年3月首次推出第二类限制性股票以来,应当说随着这种激励方式被广泛实行,监管机构、上市公司及中介服务机构对此类业务的理念和监管规则越来越清晰,如果监管部门和交易所能通过问答或业务指引等形式就此问题统一标准,则上市公司在此类问题上将具有明确指导,业务亦更加合规。

通过对第二类限制性股票的立法规定分析、上市公司业务实操及监管态度的探究,至此我们可以得出较为肯定的结论,即虽上交所现有规定并未对本文所述问题予以明确,深交所《股权激励业务指南》对两类限制性股票的授予日未予区分的要求遵循禁止交易窗口期的限制,但就第二类限制性股票激励计划业务实质、立法本意及深交所股权激励业务实践而言,授予日可以不受董监高禁止交易窗口期的限制。